Regimi legali e divulgazione aziendale: plasmare il futuro degli ETF su Solana

- L'ETF su Solana sfrutta il quadro giuridico del diritto civile svizzero (FCL) per evitare le turbolenze normative degli Stati Uniti, dando priorità alla certezza legale rispetto alle divulgazioni dettagliate. - Gli investitori CL richiedono valutazioni esaustive dei rischi, in contrasto con la fiducia degli investitori FCL nei quadri istituzionali, influenzando le risposte del mercato ai rischi di governance. - Le regole contabili per gli asset digitali del FASB, in vigore dal 2025, favoriscono l'adozione istituzionale, mentre la vigilanza prudente della SEC bilancia trasparenza e protezione degli investitori. - L'esposizione indiretta all'SOL dell'ETF tramite derivati solleva questioni...

L’ETF Solana (SOL-ETF) è emerso come un attore fondamentale nella classe di asset crypto, ma il suo successo dipende da molto più che dalla sola performance tecnica. L’interazione tra regimi legali, pratiche di disclosure aziendale e psicologia degli investitori sta rimodellando il modo in cui i mercati percepiscono e valutano questo prodotto. Mentre investitori istituzionali e retail navigano le complessità degli asset digitali, comprendere queste dinamiche è fondamentale per valutare rischi e opportunità.

Regimi legali: una storia di due sistemi

La struttura di governance della Solana Foundation, con sede in Svizzera—una giurisdizione nota per la sua neutralità e regolamentazione favorevole alle imprese—posiziona l’ETF per evitare le turbolenze normative viste negli Stati Uniti e in altre giurisdizioni di Common Law (CL). Nei sistemi CL, come Stati Uniti e Regno Unito, le disclosure aziendali sono esaustive, pronte per il contenzioso e progettate per resistere a un esame avversariale. Questo contrasta nettamente con i sistemi di French Civil Law (FCL), come quello svizzero, che privilegiano disclosure concise e codificate che enfatizzano la certezza legale rispetto ai dettagli granulari.

Ad esempio, la U.S. Securities and Exchange Commission (SEC) ha recentemente emesso un documento guida per il 2025 che richiede agli ETF crypto di divulgare “rischi tecnologici, minacce informatiche e incertezze normative” in linguaggio semplice. Questo approccio CL obbliga gli investitori ad analizzare i rischi operativi, favorendo una cultura della due diligence. Al contrario, il quadro svizzero di Solana si basa su norme istituzionali e conformità codificata, riducendo l’ambiguità ma potenzialmente limitando la trasparenza per gli investitori abituati alle disclosure dettagliate della CL.

Disclosure aziendale e percezione degli investitori

Studi di finanza comportamentale dal 2024 al 2025 rivelano che gli investitori in giurisdizioni CL sono più propensi a sovra-analizzare le disclosure, portando a un’avversione al rischio nei mercati volatili. Al contrario, gli investitori FCL tendono a fidarsi dei quadri istituzionali, anche se mancano di dettagli operativi approfonditi. Questa dicotomia è evidente nella risposta di mercato all’ETF Solana: la sua struttura svizzera e l’esposizione indiretta a SOL (tramite futures e swap) attraggono investitori allineati alla FCL in cerca di prevedibilità legale, mentre gli investitori CL rimangono cauti per la mancanza di detenzione diretta dell’asset.

Il voto del marzo 2025 sul Market-Based Emissions Mechanism (SIMD-228) illustra ulteriormente questa tensione. Nonostante il 61,39% di supporto degli stakeholder, la proposta è stata respinta a causa dell’override dei validatori. Tali paradossi di governance—dove efficienza e decentralizzazione si scontrano—sollevano bandiere rosse per gli investitori CL, che richiedono valutazioni del rischio esaustive. Nel frattempo, gli investitori FCL possono considerare queste sfide gestibili all’interno di un quadro legale codificato.

Chiarezza normativa ed efficienza di mercato

L’aggiornamento 2025 del Financial Accounting Standards Board (FASB), che ha classificato gli asset digitali secondo la contabilità al fair value, è stato un punto di svolta. Consentendo alle aziende di riportare in modo trasparente le detenzioni di Solana, la regola ha stimolato l’adozione istituzionale. Il proposto Franklin Solana ETF, presentato da Cboe BZX, ora si trova all’avanguardia di questa tendenza, con Polymarket che gli assegna una probabilità di approvazione del 99%. Questo ottimismo non è infondato: gli Stati Uniti ora ospitano 76 crypto ETP con 156 billions di dollari in asset, un aumento del 300% dal 2024.

Tuttavia, l’approccio cauto della SEC—evidente nei ritardi nelle approvazioni e nell’attenzione ai servizi di staking—evidenzia la focalizzazione dell’agenzia sulla protezione degli investitori. Sebbene questo rigore guidato dalla CL possa rallentare l’ingresso sul mercato, costruisce anche fiducia a lungo termine. Ad esempio, l’iShares Bitcoin Trust (IBIT) ha attratto 29.4 billions di dollari in afflussi dal suo lancio nel 2024, in parte grazie alla conformità con le best practice di disclosure della SEC del 2025.

Implicazioni per l’investimento

Per gli investitori, l’ETF Solana rappresenta un’opportunità ibrida: un veicolo regolamentato per esporsi a una blockchain ad alte prestazioni, ma con rischi di governance che richiedono un attento monitoraggio. Considerazioni chiave includono:

1. Venti normativi favorevoli: Le linee guida SEC del 2025 e le regole contabili FASB hanno creato un ambiente favorevole per l’adozione istituzionale.

2. Rischi di governance: Il controllo del 10% di SOL in staking da parte della Solana Foundation e la centralizzazione dei validatori potrebbero minare la decentralizzazione, un segnale d’allarme per gli investitori CL.

3. Struttura di mercato: L’esposizione indiretta dell’ETF a SOL (tramite derivati) può limitare la liquidità durante volatilità estreme, una preoccupazione nei mercati CL dove la trasparenza è fondamentale.

Raccomandazioni strategiche

- Per gli investitori CL: Dare priorità agli ETF con disclosure esaustive e solidi quadri di governance. L’approvazione in sospeso del Franklin Solana ETF potrebbe servire da benchmark per la trasparenza.

- Per gli investitori FCL: Concentrarsi sulla certezza legale e sull’allineamento istituzionale. La struttura svizzera di Solana offre un ambiente stabile e prevedibile, ideale per detenzioni a lungo termine.

- Tutti gli investitori: Monitorare le azioni di enforcement della SEC sui servizi di staking e l’esito delle elezioni statunitensi del 2025, che potrebbero modificare le priorità regolamentari.

In conclusione, la performance dell’ETF Solana è indissolubilmente legata ai regimi legali e di disclosure in cui opera. Sebbene il suo modello svizzero offra un equilibrio convincente tra innovazione e prevedibilità, gli investitori devono rimanere vigili sui rischi di governance e sui cambiamenti normativi. Man mano che il panorama degli ETF crypto matura, coloro che allineano le proprie strategie ai punti di forza giurisdizionali e agli insight comportamentali saranno meglio posizionati per capitalizzare su questa classe di asset trasformativa.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

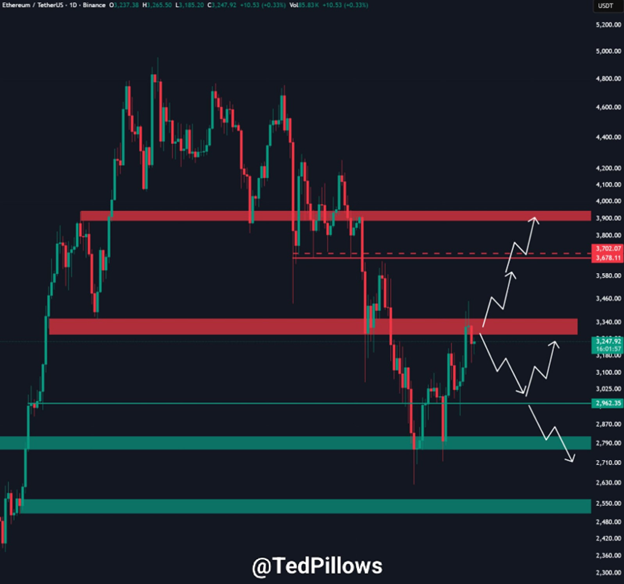

Ethereum affronta una svolta a 3.300 dollari mentre la Golden Zone incontra un avvertimento Doji

Il prezzo di ETH mostra segnali di inversione nonostante i deflussi dagli ETF su Ethereum

ETH ha iniziato a recuperare dal calo seguito alla riunione FOMC, risalendo a 3.250 dollari, nonostante il flusso dell’Ether ETF sia diventato negativo per la prima volta questa settimana.

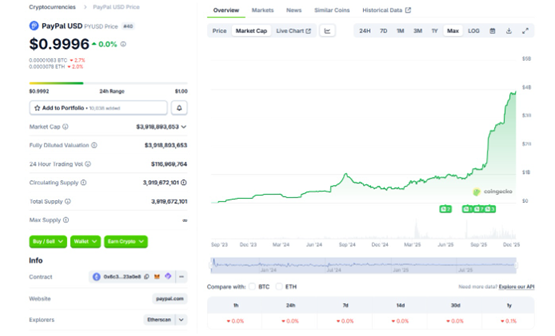

I creatori di YouTube negli Stati Uniti possono ora accettare la stablecoin PYUSD di PayPal

La stablecoin PYUSD di PayPal sta ricevendo un'importante spinta all'adozione poiché YouTube ha abilitato i pagamenti in PYUSD per i creator con sede negli Stati Uniti.

Dopo dieci anni di tira e molla, il "Crypto Market Structure Bill" si prepara per il rush finale al Senato

I senatori statunitensi Gillibrand e Lummis hanno dichiarato al Blockchain Association Policy Summit che la bozza del “Crypto Market Structure Bill” è prevista per la pubblicazione entro questo fine settimana e che la prossima settimana entrerà nella fase di revisione e votazione in audizione. Il disegno di legge mira a delineare confini chiari per gli asset digitali, adottando un quadro regolatorio categorizzato che distingue chiaramente tra commodity digitali e security digitali, e prevede un percorso di esenzione per blockchain mature per garantire che la regolamentazione non soffochi il progresso tecnologico. Il disegno di legge richiede inoltre che le piattaforme di trading di commodity digitali si registrino presso la CFTC e istituisce un comitato consultivo congiunto per evitare vuoti o sovrapposizioni regolatorie.