Dlaczego krótkie pozycje na Nvidia-heavy XLK potroiły się, podczas gdy niedźwiedzie QQQ uciekają

Krótkoterminowi sprzedający nie stawiają już ogólnie na spadki w sektorze technologicznym — ich celem stał się najbardziej zatłoczony trade w branży. Nowe dane dotyczące zaangażowania short pokazują, że liczba pesymistycznych zakładów przeciwko Technology Select Sector SPDR Fund (NYSE:XLK) gwałtownie wzrosła, podczas gdy sprzedający na krótko po cichu wycofują się z szerokiego rynku Nasdaq.

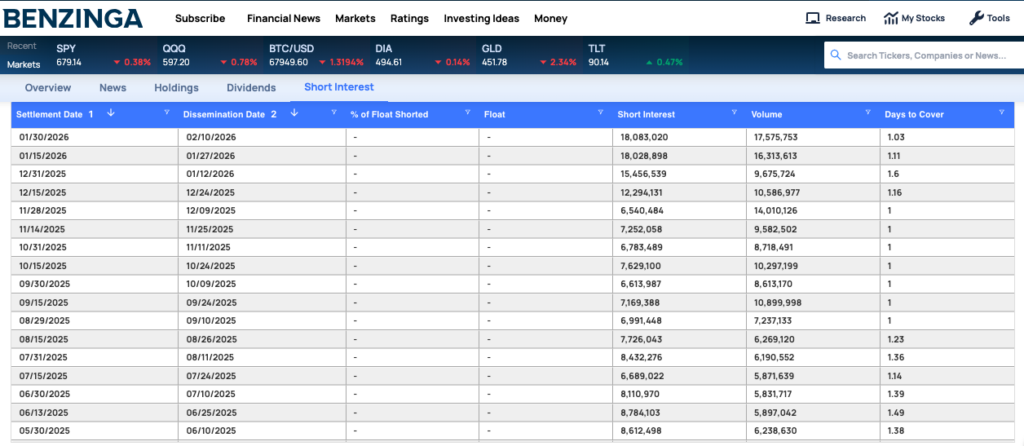

Liczba akcji sprzedanych na krótko w XLK wzrosła z około 6,5 miliona w listopadzie do ponad 18 milionów pod koniec stycznia, niemal potrajając się w ciągu zaledwie dwóch miesięcy, według danych.

W tym samym czasie, zaangażowanie short w Invesco QQQ Trust (NASDAQ:QQQ) poszło w przeciwnym kierunku. Liczba akcji sprzedanych na krótko spadła z niemal 54 milionów latem ubiegłego roku do około 46 milionów, co sygnalizuje, że zakłady na spadki szerokiego indeksu Nasdaq są likwidowane.

Koncentracja Nvidia napędza selektywne shortowanie

Ta rozbieżność sprowadza się do jednej kluczowej różnicy: koncentracji. XLK stał się znacznie bardziej skoncentrowaną inwestycją w technologie mega-cap napędzane AI, gdzie Nvidia Corp (NASDAQ:NVDA) jest obecnie największym składnikiem (ponad 15%), następnie Apple Inc (NASDAQ:AAPL) i Microsoft Corp (NASDAQ:MSFT). Ta trójka stanowi niemal 40% ETF.

Dla porównania, udział Nvidia w QQQ to mniej niż 9%, a ekspozycja funduszu jest szerzej rozłożona, obejmując między innymi Amazon.com Inc (NASDAQ:AMZN), Meta Platform Inc (NASDAQ:META), Tesla Inc (NASDAQ:TSLA), a nawet defensywne spółki jak Costco Wholesale Corp (NYSE:COST) i Walmart Inc (NYSE:WMT).

To sprawia, że XLK jest czystszym i bardziej efektywnym narzędziem dla funduszy hedgingowych, które chcą zabezpieczyć się lub obstawić przeciwko dominacji spółek AI, które napędzały wzrosty na rynku.

Fundusze hedgingowe zabezpieczają się przed liderami, a nie całą technologią

Ostre zwiększenie pozycji short w XLK przy jednoczesnym spadku shortów w QQQ sugeruje, że inwestorzy instytucjonalni nie stają się pesymistyczni wobec całego sektora technologicznego. Zamiast tego zabezpieczają ryzyko koncentracji – konkretnie wąskiej grupy spółek AI o największej kapitalizacji, które przyniosły ponadprzeciętne zyski.

Co istotne, tego rodzaju selektywne shortowanie często odzwierciedla zarządzanie ryzykiem, a nie jednoznaczne zakłady kierunkowe. Kluczowe jest to, że wskaźniki days-to-cover pozostają niskie — około 1 do 1,6 dnia dla XLK — co oznacza, że nie jest to paniczne shortowanie. Raczej wskazuje to na przemyślane, instytucjonalne zabezpieczanie się przed koncentracją AI niż szeroką pesymistyczną prognozę dla technologii.

Przy tak dużym udziale Nvidia, Apple i Microsoft w indeksach, nawet niewielkie zmiany nastrojów mogą mieć nieproporcjonalnie duży wpływ na rynek.

Na tę chwilę przekaz od sprzedających na krótko jest jasny: szeroki trade na Nasdaq pozostaje nienaruszony — ale dominacja spółek AI, która go napędza, mierzy się z pierwszą poważną falą sceptycyzmu.

Zdjęcie: Shutterstock

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Cena Solana stoi w obliczu poważnego ryzyka korekty po przełamaniu kluczowej trzydniowej linii wsparcia

Ceny z�łota utrzymują się powyżej 5000 USD, podczas gdy PKB USA rośnie o 1,4% w IV kwartale

Inflacja wzrosła szybciej niż oczekiwano w grudniu

Co się dzieje z akcjami Garrett Motion w piątek?