A estrutura do mercado de opções de Bitcoin aponta para um novo teste dos US$60 mil em fevereiro

Principais pontos:

Traders profissionais estão pagando um prêmio de 13% para proteção contra queda, enquanto o Bitcoin luta para manter o suporte acima de US$ 66.000.

Enquanto ações e ouro permanecem fortes, saídas de US$ 910 milhões em ETFs de Bitcoin sugerem que a cautela dos investidores institucionais está aumentando.

O preço do Bitcoin (BTC) entrou em uma espiral de queda após ser rejeitado próximo a US$ 71.000 no domingo. Apesar de ter defendido com sucesso o nível de US$ 66.000 ao longo da semana, os mercados de opções refletem um medo crescente à medida que traders profissionais evitam exposição ao risco de queda.

Mesmo com a força relativa do mercado de ações e dos preços do ouro, os traders parecem estar apostando efetivamente em um novo teste dos US$ 60.000, em vez de reagirem exageradamente às quedas do preço do Bitcoin.

Delta skew das opções de BTC de 2 meses (put-call) na Deribit. Fonte:

Delta skew das opções de BTC de 2 meses (put-call) na Deribit. Fonte: As opções de venda (put) de Bitcoin foram negociadas com um prêmio de 13% em relação aos instrumentos de compra (call) na quinta-feira. Em condições neutras, a métrica de delta skew normalmente varia entre -6% e +6%, indicando demanda equilibrada por estratégias de alta e baixa. O fato desses níveis terem sido mantidos nas últimas quatro semanas mostra que o sentimento profissional está fortemente voltado para a cautela.

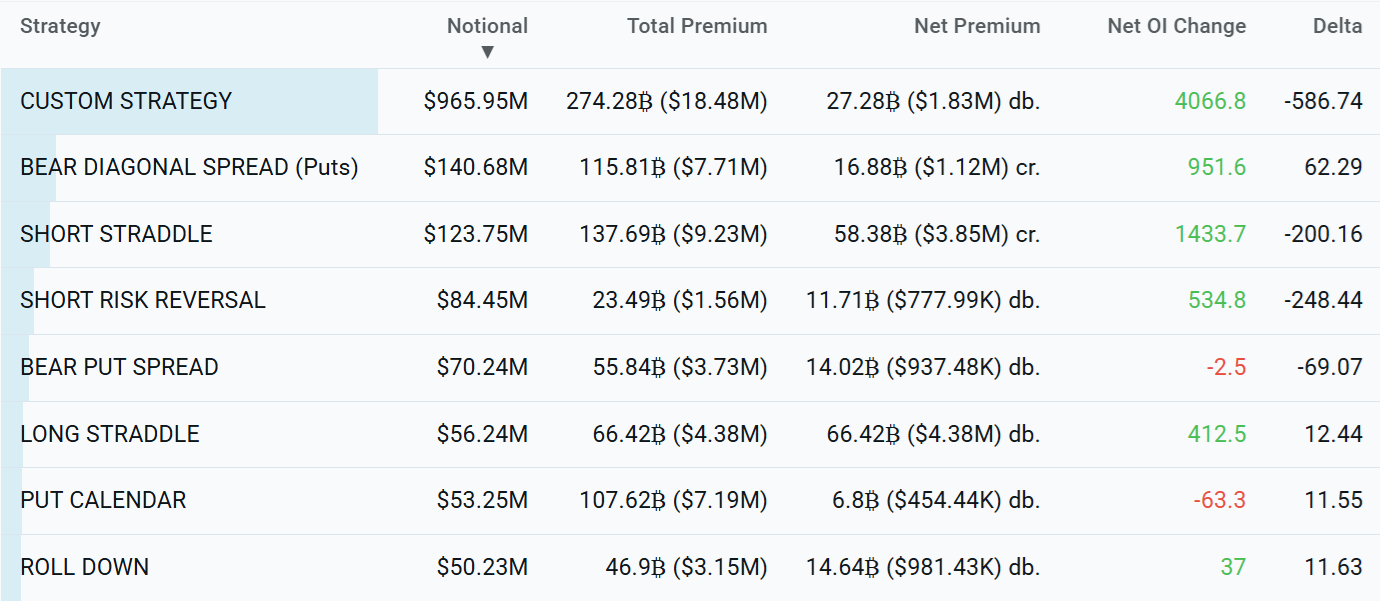

Principais estratégias de opções de BTC na Deribit nas últimas 48h, USD. Fonte: Laevitas.ch

Principais estratégias de opções de BTC na Deribit nas últimas 48h, USD. Fonte: Laevitas.ch Essa inclinação baixista é clara no posicionamento neutro a baixista observado nas opções de Bitcoin. De acordo com dados da Laevitas, o bear diagonal spread, short straddle e short risk reversal foram as estratégias mais negociadas na exchange Deribit nas últimas 48 horas.

A primeira reduz o custo da aposta baixista porque a opção de curto prazo perde valor mais rapidamente, enquanto a segunda maximiza o lucro caso o preço do Bitcoin praticamente não se mova. Já o short risk reversal gera lucro com uma movimentação de baixa sem custo inicial ou com custo muito baixo, mas carrega risco ilimitado caso o preço dispare para cima.

Fraca demanda institucional por ETFs de Bitcoin alimenta descontentamento

Para avaliar melhor o apetite de risco dos traders, analistas costumam observar a demanda por stablecoins na China. Quando investidores correm para sair do mercado de criptomoedas, esse indicador geralmente cai abaixo da paridade.

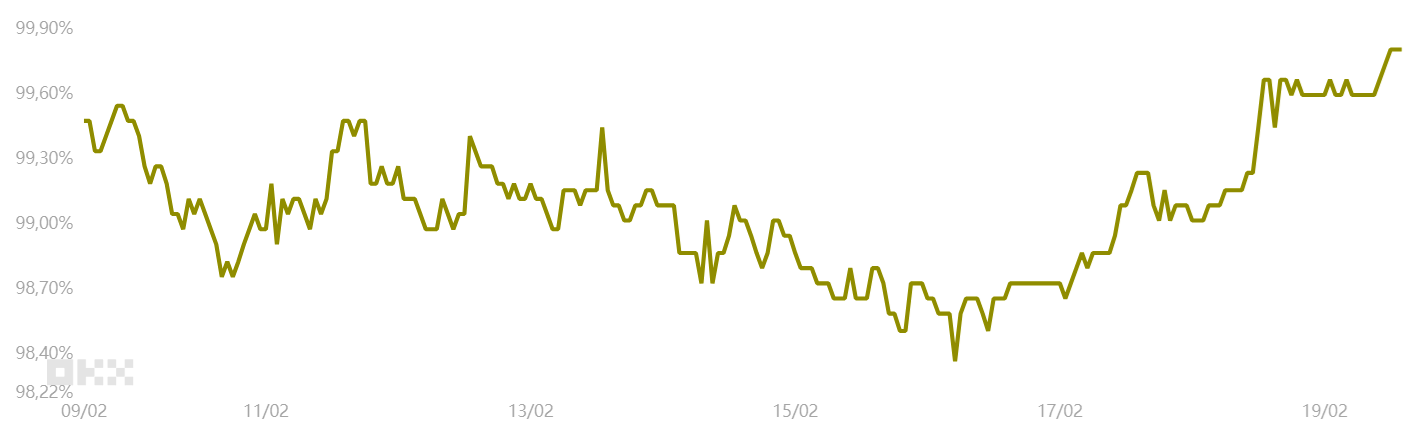

Prêmio/desconto das stablecoins em USD em relação à cotação USD/CNY. Fonte: OKX

Prêmio/desconto das stablecoins em USD em relação à cotação USD/CNY. Fonte: OKX Em condições neutras, as stablecoins deveriam ser negociadas com um prêmio de 0,5% a 1% em relação à taxa de câmbio dólar/yuan. Esse prêmio compensa os altos custos de conversão de câmbio tradicional, taxas de remessa e o atrito regulatório causado pelos controles de capital na China. O desconto atual de 0,2% sugere saídas moderadas, embora isso represente uma melhora em relação ao desconto de 1,4% observado na segunda-feira.

Parte do descontentamento atual entre os traders pode ser explicada pelos fluxos fracos nos fundos negociados em bolsa (ETFs) de Bitcoin, que servem como um proxy para a demanda institucional.

Relacionado: ETFs de Bitcoin ainda acumulam US$ 53 bilhões em entradas líquidas apesar das recentes saídas–Bloomberg

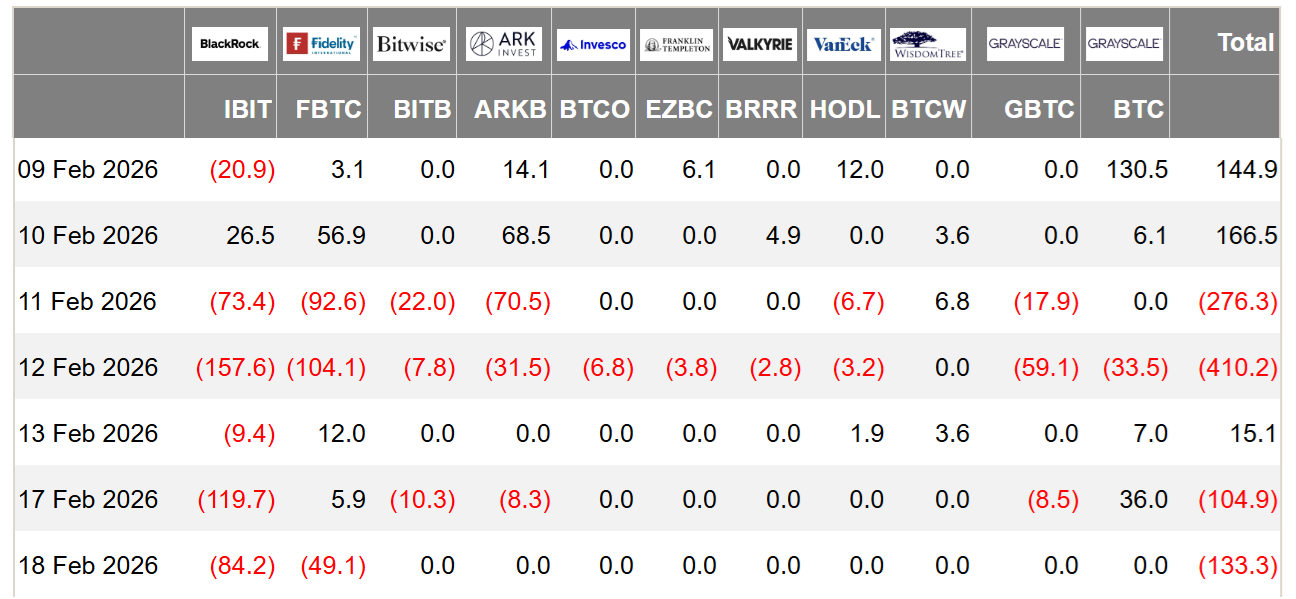

Fluxos diários líquidos dos ETFs de Bitcoin listados nos EUA, USD. Fonte: Farside Investors

Fluxos diários líquidos dos ETFs de Bitcoin listados nos EUA, USD. Fonte: Farside Investors Os ETFs de Bitcoin listados nos EUA registraram saídas totais de US$ 910 milhões desde 11 de fevereiro, o que provavelmente pegou os investidores otimistas de surpresa—especialmente já que o Bitcoin era negociado 47% abaixo de sua máxima histórica enquanto o preço do ouro pairava próximo de US$ 5.000, uma alta de 15% em apenas dois meses. Da mesma forma, o índice S&P 500 estava apenas 2% abaixo de sua própria máxima histórica, indicando que essa aversão ao risco está amplamente restrita ao setor de criptomoedas.

Enquanto as opções de Bitcoin sinalizam medo de uma nova queda, é provável que os traders permaneçam extremamente cautelosos até que surja uma explicação clara para o crash até US$ 60.200 em 6 de fevereiro.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Por que Lennar (LEN) caiu mais do que o mercado em geral hoje

Trust Wallet lança recurso de conversão de dinheiro dos EUA para cripto

Valaris Limited (VAL) supera estimativas de lucros e receitas no quarto trimestre

EuroDry (EDRY) supera estimativas de lucro e receita no quarto trimestre