La structure du marché des options Bitcoin penche vers un nouveau test des 60 000 $ en février

Points clés :

Les traders professionnels paient une prime de 13 % pour se protéger contre une baisse alors que Bitcoin peine à maintenir le support au-dessus de 66 000 $.

Alors que les actions et l'or restent solides, des sorties de fonds de 910 millions de dollars des ETF Bitcoin suggèrent une prudence croissante des investisseurs institutionnels.

Le prix de Bitcoin (BTC) est entré dans une spirale baissière après avoir été rejeté près de 71 000 $ dimanche. Bien qu'il ait réussi à défendre le niveau des 66 000 $ tout au long de la semaine, les marchés d'options reflètent une peur croissante alors que les traders professionnels évitent l'exposition à la baisse.

Même avec la vigueur relative du marché boursier et du prix de l'or, les traders semblent parier efficacement sur un nouveau test des 60 000 $ plutôt que de sur-réagir aux baisses de Bitcoin.

Skew delta des options BTC à 2 mois (put-call) chez Deribit. Source :

Skew delta des options BTC à 2 mois (put-call) chez Deribit. Source : Les options de vente (put) sur Bitcoin se sont échangées jeudi avec une prime de 13 % par rapport aux options d'achat (call). En conditions neutres, la métrique du skew delta oscille généralement entre -6 % et +6 %, indiquant une demande équilibrée entre stratégies de hausse et de baisse. Le fait que ces niveaux aient été maintenus au cours des quatre dernières semaines montre que le sentiment professionnel penche fortement vers la prudence.

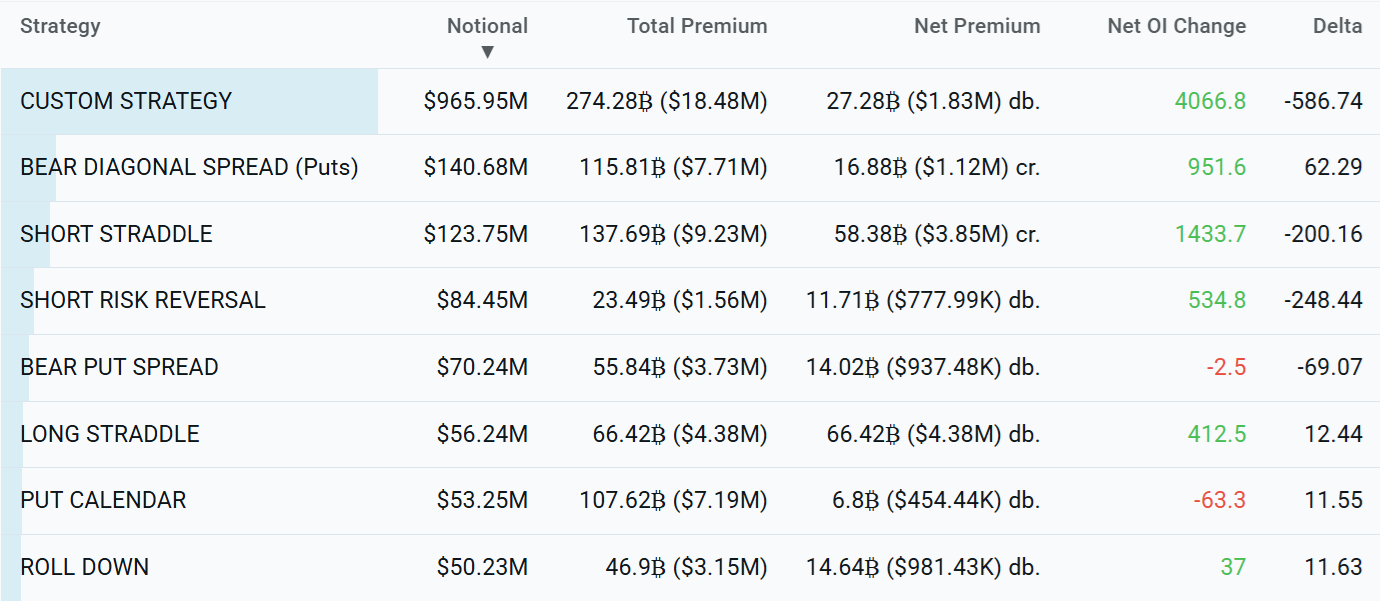

Principales stratégies d'options BTC sur Deribit ces 48 dernières heures, USD. Source : Laevitas.ch

Principales stratégies d'options BTC sur Deribit ces 48 dernières heures, USD. Source : Laevitas.ch Ce biais baissier est clairement visible dans le positionnement neutre à baissier observé sur les options Bitcoin. Selon les données de Laevitas, le bear diagonal spread, le short straddle et le short risk reversal ont été les stratégies les plus échangées sur la plateforme Deribit au cours des 48 dernières heures.

La première réduit le coût du pari baissier car l'option court terme perd de la valeur plus rapidement, tandis que la seconde maximise le profit si le prix de Bitcoin bouge à peine. Le short risk reversal, en revanche, génère un profit lors d'un mouvement à la baisse sans ou avec très peu de coût initial, mais comporte un risque illimité en cas de forte hausse du prix.

Faible demande institutionnelle pour les ETF Bitcoin, source d'insatisfaction

Pour mieux évaluer l'appétit pour le risque des traders, les analystes examinent souvent la demande de stablecoins en Chine. Lorsque les investisseurs cherchent à quitter le marché des cryptomonnaies, cet indicateur tombe généralement sous la parité.

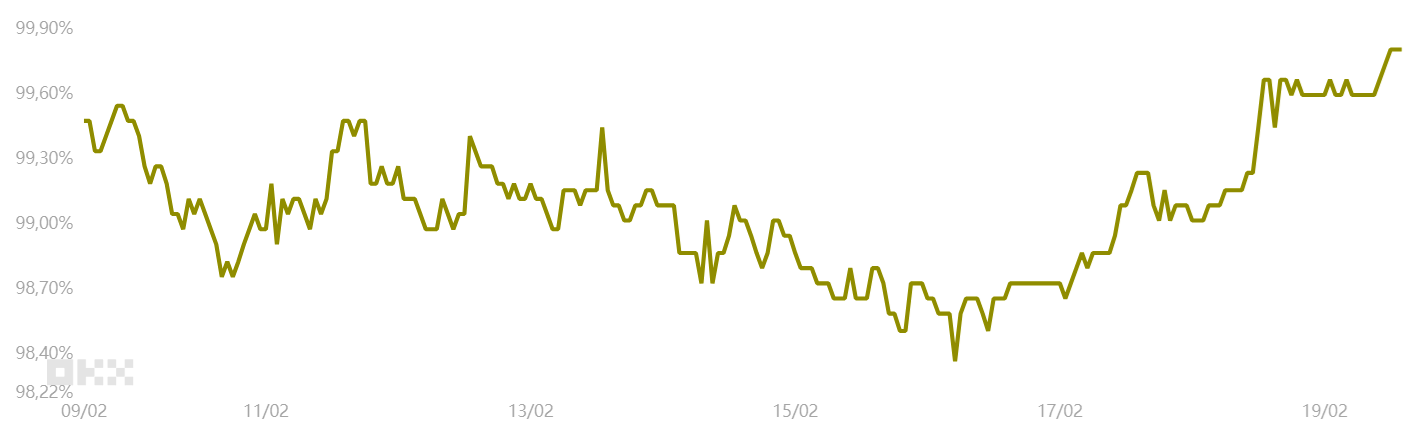

Prime/décote des stablecoins USD par rapport au taux USD/CNY. Source : OKX

Prime/décote des stablecoins USD par rapport au taux USD/CNY. Source : OKX En situation neutre, les stablecoins devraient se négocier avec une prime de 0,5 % à 1 % par rapport au taux de change dollar/yuan. Cette prime compense les coûts élevés des conversions forex traditionnelles, des frais de transfert de fonds et la friction réglementaire causée par les contrôles de capitaux en Chine. L'actuelle décote de 0,2 % suggère des sorties modérées, bien que ce soit une amélioration par rapport à la décote de 1,4 % observée lundi.

Une partie du mécontentement actuel des traders s'explique par les flux décevants dans les fonds négociés en bourse (ETF) Bitcoin, qui servent d'indicateur de la demande institutionnelle.

À lire aussi : Les ETF Bitcoin affichent toujours 53 milliards de dollars d'entrées nettes malgré les récentes sorties – Bloomberg

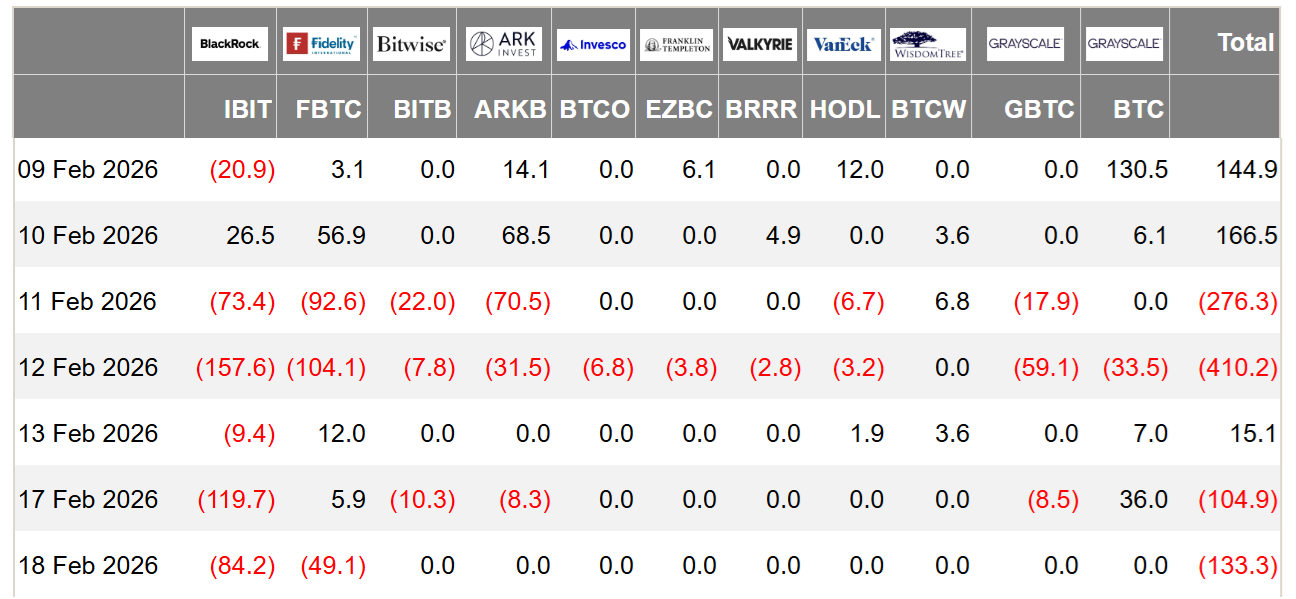

Flux nets quotidiens des ETF Bitcoin cotés aux États-Unis, USD. Source : Farside Investors

Flux nets quotidiens des ETF Bitcoin cotés aux États-Unis, USD. Source : Farside Investors Les ETF Bitcoin cotés aux États-Unis ont enregistré 910 millions de dollars de sorties nettes depuis le 11 février, ce qui a probablement surpris les haussiers — d'autant plus que Bitcoin se négociait 47 % en dessous de son sommet historique tandis que l'or oscillait près des 5 000 $, en hausse de 15 % en seulement deux mois. De même, l'indice S&P 500 était seulement 2 % sous son propre sommet historique, ce qui indique que cette aversion au risque se limite en grande partie au secteur des cryptomonnaies.

Alors que les options Bitcoin signalent la crainte d'une nouvelle baisse, les traders semblent rester extrêmement prudents en attendant qu'une explication claire au krach jusqu'à 60 200 $ du 6 février émerge enfin.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Pourquoi Lennar (LEN) a chuté plus que le marché dans son ensemble aujourd'hui

Les résultats du quatrième trimestre de Valaris Limited (VAL) dépassent les estimations

EuroDry (EDRY) dépasse les estimations de bénéfices et de revenus au quatrième trimestre